Где взять кредит с плохой кредитной историей в 2019 году

Обилие предложений по банковским займам и их доступность быстро привели к тому, что клиенты начали необъективно оценивать свои финансовые возможности. Результатом стали просрочки в погашении. Заемщику с испорченной кредитной историей откажут во многих банках, но есть и организации, согласные выдавать деньги таким лицам.

Кредитный рейтинг

Перед тем как одобрить заявку на займ, банк проверяет кредитоспособность клиента. Главная цель этой процедуры – определение возможности гражданина не допускать просрочек и своевременно делать выплаты для погашения задолженности.

Принцип формирования

Финансисты различают:

- Кредитную историю (КИ). Это информация о полученных ранее банковских продуктах и своевременности их погашения заемщиком. Такие данные концентрируются в Национальном бюро кредитных историй, которое получает сведения от банков, формируя на их основе досье на заемщика. Если во время выплат клиент допускает просрочку, эта информация обязательно будет передана в НБКИ.

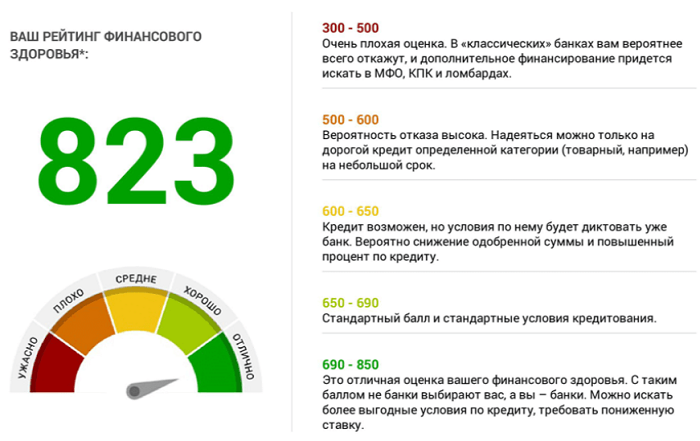

- Кредитный рейтинг (КР). В отличии от КИ, которая является информационной справкой о финансовой дисциплине конкретного лица, КР представляет собой аналитический документ. Кроме сведений о прежних кредитах и их погашении, он включает оценку возможности выдачи займа – скоринговый балл. Чем выше этот показатель, тем более благонадежным считается заемщик.

При желании гражданин может 2 раза в год бесплатно получить свою кредитную историю, отправив запрос в НБКИ через портал госуслуг (необходима регистрация на этом ресурсе). Так же запрашивают КР, но за эти сведения придется заплатить 400 рублей.

Причины ухудшения

Кредитный рейтинг основан на информации об уровне благонадежности и финансовых возможностях клиента. С помощью этих данных выводится цифровой показатель, который позволяет оценивать риски при выдаче банковского займа, например:

- Высокие значения входят в диапазон 690-850 баллов. Их получают лица без проблем в КИ и с хорошим уровнем дохода.

- Низкий КР (300-500 баллов) – это проблемные клиенты, с которыми большинство банков предпочитают не иметь дел.

Основными причинами понижения КР являются:

- Свежие данные из КИ о текущих просрочках и задолженностях.

- Снижение дохода у заемщика.

- Обращение кредитной организации к коллекторам для получения долга.

- Непредоставление банком информации в НБКИ о погашенном займе.

- Мошеннически полученный кредит без ведома заемщика (к примеру, воспользовавшись ксерокопией паспорта).

- Проблемы со здоровьем у гражданина (например, если ему присваивают группу инвалидности).

Часть этих причин не зависит от заемщика, но большинство из них связано с его низкой финансовой дисциплиной при погашении прежних задолженностей по кредитам. Вне зависимости от причин факт задержки с платежами является тревожным сигналом для любой кредитной организации, характеризуя человека как ненадежного клиента.

Способы получения займа с плохой КИ

Низкая финансовая дисциплина сильно осложняет одобрение кредита, но не исключает этой возможности полностью. При этом заемщику нужно быть готовым, что стандартные для остальных клиентов условия выплат для него будут более жесткими:

- повышенная процентная ставка;

- сниженный потолок кредитования;

- уменьшенный срок выплат.

Банки

Для того чтобы повысить свои шансы на получение кредита, ненадежному заемщику требуется провести финансовую профилактику. Она включает:

- Погашение всех текущих задолженностей.

- Рефинансирование или реструктуризацию имеющихся кредитов под приемлемые условия выплат.

- Уличшение КИ с помощью микрозаймов или специальных банковских предложений («Кредитный фитнесс» Совкомбанка).

Если заемщик предложит банку залог недвижимость, автомобиль, антиквариант, ювелирные изделия, то он повышает шансы на одобрение заявки. В этом случае он получит займ на менее жестких условиях, чем для остальных клиентов с испорченной репутацией.

Микрофинансовые организации

По сравнению с банками эти конторы:

- Дают меньшие суммы – от 10 000 до 30 000 р., редко где есть займы в 50 000 рублей и выше.

- Предлагают высокий процент – 1,5-2% в день.

- Дают деньги на короткий срок. У многих МФО интервал кредитования ограничен двумя неделями, но есть организации, которые могут выдать займ на период до года.

- Не проверяют КИ. По этой причине тут можно получить деньги без справок о доходах, предъявив только 2 документа.

Высокая процентная ставка нивелирует большие риски неуплаты и просрочки, возникающие из-за низких требований к заемщику. Обращаться в МФО лучше в самую последнюю очередь, проработав другие возможности поиска средств (банковский кредит, частный займ под расписку и пр.). При этом необходимо быть готовым к колоссальной переплате - если взять 20 000 р. на 2 недели под 2%, возвратить надо будет 25 600 рублей.

К положительным сторонам получения безотказных займов в МФО можно отнести возможность улучшения кредитной истории с их помощью. Взяв микрокредит и своевременно его погасив, гражданин получит положительный отзыв для своего досье в базе НБКИ. В дальнейшем оформить кредит в банке ему будет проще.

Лучшие предложения банков

Заемщику необходимо знать, что во всех случаях выдачи займов, в банке обязательно проводится изучение кредитной истории. Информация о том, что КИ не проверяется, означает лишь то, что у проблемного заемщика есть возможность рассчитывать на одобрение заявки при согласии на более высокий процент. В особо критичных случаях - при прекращении выплат по предыдущему кредиту - вне зависимости от причин, заемщик получит отказ.

Даже если в условиях кредитования говорится, что справка о доходах не нужна, банк вправе ее затребовать для уменьшения ставки. Если потенциальный заемщик не предоставит этот документ, кредит ему будет одобрен под более высокие проценты.

МТС Банк

Займы доступны гражданам от 20 до 70 лет (в последнем случае – возраст на момент окончания выплат). Из документов потребуется только паспорт, залог и поручители не нужны. Время принятия решения – от 1 дня. Линейка предложений включает кредиты с плохой кредитной историей:

|

Название банковского займа |

Диапазон сумм, рублей |

Срок, лет |

Процентная ставка |

|

На покупку товара (только для магазинов МТС и их партнеров) |

До 300 тыс. |

3 |

5 |

|

Для клиентов банка |

До 1 млн |

5 |

13 |

|

Экспресс-кредит без справок о доходах |

До 1 млн |

5 |

15,9 |

Ренессанс Кредит

Минимальные возрастные требования к получателям займов для пенсионеров – 45 лет. В остальных случаях их выдают с 24-летнего возраста, при этом нужно иметь минимальный стаж от 3 месяцев. Банк не требует залога или поручительства и предоставляет им следующие займы:

|

Название кредитного продукта |

Диапазон сумм, рублей |

Срок, лет |

Процентная ставка |

|

Онлайн-кредит |

30–700 тыс. |

5 |

9,9 |

|

Пенсионерам |

30–200 тыс. |

5 |

10,5 |

|

Потребительский |

30–700 тыс. |

5 |

10,5 |

|

На срочные цели |

30–700 тыс. |

5 |

18,9 |

Тинькофф банк

Получить кредит с плохой кредитной историей тут могут лица от 18 лет, доступен он и пенсионерам. Кроме документов на залог, для оформления потребуется паспорт. Справки о доходах не нужны. Рассмотрение заявки занимает 2 дня. Для заемщиков с плохой КИ банк предлагает три займа:

|

Название кредитного продукта |

Диапазон сумм, рублей |

Срок, лет |

Процентная ставка |

|

Под залог недвижимости |

200 тыс.–15 млн. |

15 |

9 |

|

Под залог автомобиля |

100–300 тыс. |

3 |

11 |

|

Наличными |

50 тыс.–2 млн. |

3 |

12 |

Видео

Статья обновлена: 06.06.2019