Что происходит с кредитом, если у банка отозвали лицензию

Гражданин, который оформил займ, может оказаться в растерянности, когда будет приостановлена деятельность финансовой организации. Необходимо знать, что вне зависимости от причин, по которым отозвали лицензию, задолженность не аннулируют. Все имеющиеся долговые обязательства передают правопреемнику.

Как отзывают лицензию у банка

Согласно закону, сферу кредитных операций регулирует Центробанк Российской Федерации (ЦБ РФ). Никто, кроме него, не имеет права выдать или забрать лицензию на финансовую деятельность.

Остановка функционирования подразумевает прекращение работы банка с перспективой дальнейшей ликвидации и происходит по следующим сценариям:

- Через банкротство. Самый распространенный вариант, который предусматривает реализацию имущества, других активов на конкурсных торгах для расчета по долгам.

- Без признания несостоятельности. Процедура происходит по упрощенной схеме, например, с отсутствием долговых обязательств.

Нормативное регулирование

Статья 20 Федерального закона №395-1-ФЗ от 02.12.1990 «О банках и банковской деятельности» определяет основания, по которым можно отозвать лицензию:

- Недостоверные сведения, указанные при получении.

- Задержка начала деятельности свыше 1 года.

- Опоздание больше, чем на 15 дней с предоставлением отчетной документации или неточность поданных сведений.

- Финансовая деятельность, которая не предусмотрена лицензией.

- Неисполнение решения судов о взыскании долга со счетов клиентов.

- Нарушение нормативных актов, регулирующих финансовую деятельность.

- Неоднократный отказ банка предоставлять информацию, чтобы занести сведения в ЕГРЮЛ (Единый госреестр юридических лиц).

Этапы процедуры

- Выявив недочеты и/или нарушения работы финансовой организации, ЦБ РФ принимает решение о необходимости отозвать у банка лицензию.

- В 15-дневный срок происходит извещение кредитного учреждения Центробанком о санкциях.

- Информацию публикуют на сайте ЦБ РФ и в официальном вестнике. С этого времени происходит вступление решения в законную силу.

- Если банк лишили лицензии, есть 15 дней, чтобы завершить финансовые операции. Подать апелляцию можно не позднее месяца со времени публикации решения.

- После прекращения работы всеми подразделениями, филиалами банка, ЦБ РФ назначает временную администрацию, которая курирует деятельность кредитной организации во время переходного периода.

- В течение 15 дней Центробанк подает заявление в арбитражный суд о ликвидации или банкротстве финансового учреждения.

- На рассмотрение дела отводят 1 месяц. Если происходит ликвидация банка, то назначают специальную комиссию, при банкротстве определяют, кто будет конкурсным управляющим.

Передача прав требования возврата кредитов

Закон №345-1-ФЗ регулирует вопросы погашения займа, когда деятельность финансового учреждения остановлена, при этом долг нужно отдать специально назначенным третьим лицам:

- Организации-правопреемнице.

- Агентству по страхованию вкладов, если лицензию у банка отзвали, а учреждение исключено из реестра кредитных компаний.

- Другой структуре, купившей закладные по ипотечным или иным займам.

На основании главы 24, статей 382– 392 Гражданского кодекса РФ от заемщика на законных правах требуют полного погашения займа с учетом следующих положений:

- Долг переходит в том объеме и на тех условиях, которые существовали к моменту передачи.

- Для этой процедуры не нужно иметь согласие клиента.

При этом сам размер задолженности не может быть увеличен. Во многих случаях новый кредитор предлагает реструктуризировать займ, подписать договор.

Что делать заемщику банка с отозванной лицензией

Необходимо понимать, что прекращение деятельности финансовой организации не отменяет обязанностей гражданина по погашению кредитной задолженности. Есть особенности процедуры во время переходного периода, после ликвидации банка.

В переходном периоде

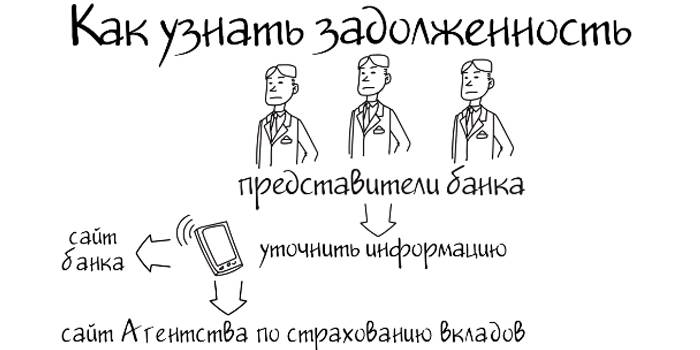

Гражданину необходимо уточнить, какой организации переданы дела, когда отозвали лицензию. Нередко во время переходного периода их курирует Агентство страхования вкладов. Узнать это можно при обращении с письменным запросом к руководству организации или на сайте Центробанка.

При отклонении транзакции останутся платежные документы, подтверждающие, что гражданин пытался своевременно выплачивать кредит в банке без лицензии. Квитанции могут понадобиться в суде, чтобы доказать, что человек – добросовестный заемщик.

После ликвидации банка

Когда будет определен новый кредитор, гражданину необходимо:

- Получить выписку по погашению займа, сверить с имеющимися у него сведениями о датах платежей. Если один или несколько взносов не зарегистрированы, – представить документы, подтверждающие транзакцию (квитанции, чеки).

- Заключить новый договор. По желанию заемщика для него могут пересмотреть условия займа, но кредитор не имеет права увеличить размер или сократить срок выплат. При этом недопустимы дополнительные комиссии, требования о досрочном погашении кредита. При необходимости у гражданина есть возможность подать жалобу в Роскомнадзор или исковое заявление в суд. На их рассмотрение отводят один месяца. До этого времени заемщик может делать взносы прежнего размера.

Внесение депозита нотариусу при отсутствии нового кредитора

К этой ситуации прибегают, когда правопреемник не отвечает на обращения гражданина или не предоставляет реквизиты для перечисления, а подходит срок очередного платежа. Внося такой депозит, заемщик выполняет свои обязанности по погашению текущего долга.

Перед внесением средств заемщик должен подготовить заявление, где указать:

- Свою фамилию, имя, отчество, адрес регистрации и контактный телефон.

- Название прежней финансовой организации, дату оформления кредита, его величину, размер ежемесячного взноса. Кроме этого, нужно упомянуть, когда забрали лицензию у банка.

- Название нового кредитора и перешедшую к нему величину задолженности.

- Обстоятельства, по которым оплата не может быть произведена непосредственно правопреемнику.

Ответственность за непогашение кредита

При отсутствии серьезных причин задержки выплат (например, неопределенности с новым кредитором), гражданина ждет такая же ответственность, что и в общем случае просрочки:

- Начисление штрафов и пени.

- Испорченная кредитная история.

- Судебное разбирательство для взыскания недостающих сумм.

- Передача долга коллекторским агентствам.

Например, деньги отправлены по новым реквизитам, средства были списаны, но не дошли до получателя, а заемщику определили пени и штрафы.

Действия в таком случае:

- Написать заявление на имя нового кредитора, приложив документы, которые свидетельствуют об оплате.

- Если задолженность не аннулируют, обратиться в суд.

Видео

Статья обновлена: 20.11.2019